Triangles là một trong những mô hình đồ thị phổ biến nhất được sử dụng trong phân tích kỹ thuật. Sự kết hợp nến này có thể được tìm thấy trên hầu hết các công cụ tài chính và vào bất kỳ khung thời gian nào. Triangles thuộc loại mô hình tiếp nối, có nghĩa là nó đến trước một xu hướng, hoặc xu hướng tăng hoặc xu hướng giảm. Mô hình này được hình thành trong bối cảnh bất ổn thị trường khi mà lợi ích của người bán đối lập với lợi ích của người mua, tức là khi thị trường đang xác định hướng của nó.

Để xây dựng một tam giác, bạn cần phải tìm ít nhất bốn điểm: hai điểm để vẽ một đường xu hướng dựa trên các mức cao của nến và hai chấm để vẽ một đường xu hướng dựa trên các mức thấp của nến. Khi có sự củng cố trên biểu đồ, biến động giá sẽ giảm và mô hình có thể được xác định. Khi đường hỗ trợ và đường kháng cự giao nhau, sự hình thành nến gọi là một tam giác được hoàn thành.

Tam giác tăng dần, giảm dần và đối xứng

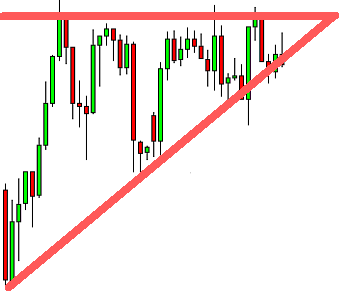

Có ba loại mô hình giá: tam giác tăng dần, tam giác giảm dần và tam giác cân đối xứng. Tam giác tăng dần xuất hiện sau xu hướng tăng và hướng lên trên:

Fig.1. Mô hình tam giác tăng dần

Trong khi đó, đường mà được xây dựng dựa trên các mức giá cao là nằm ngang (cái mà là đường kháng cự) hoặc hướng thẳng lên một chút. Do đó, đường đáy mà được xây dựng dựa trên các mức giá thấp là hướng lên trên và cắt đường ngang. Trong trường hợp giá phá vỡ đường kháng cự, xu hướng tăng sẽ tiếp tục. Tuy nhiên, giá có thể giảm xuống dưới đường đáy. Thì một sự sụt giảm giá được dự kiến. Nhưng, rất có thể, đây sẽ là mô hình ba đỉnh, một mô hình đảo chiều, mà thường bị lẫn lộn với một tam giác.

Tam giác giảm dần là hướng xuống dưới. Nó được đặc trưng bởi đường phương hướng như sau: đường đỉnh mà được vẽ dựa trên các mức giá cao là nghiêng xuống dưới, trong khi đường đáy mà được vẽ dựa trên các mức giá thấp là nằm ngang hoặc cũng có thể hướng xuống dưới một chút.

Khi giá vượt lên trên đường đáy, một sự tiếp tục của xu hướng giảm sẽ được mong đợi.

Trong trường hợp của tam giác cân, cả hai đường xu hướng đều nghiêng về hướng trung tâm hình thành. Việc phá vỡ mô hình thường xảy ra theo hướng của xu hướng trước đó. Đây là mô hình tiếp nối có thể dự đoán nhất:

Fig. 2. Mô hình tam giác đối xứng

Giao dịch các mô hình tam giác

Có ba cách gia nhập thị trường khi mô hình tam giác đang hình thành:

1. Sau sự phá vỡ của giá đối với đường xu hướng của tam giác, có một cơ hội cho sự gia nhập thị trường theo hướng của sự phá vỡ. Trong khi đó, tốt hơn là đợi cho đến khi nến bị phá vỡ đóng lại. Đây là cách thức rủi ro nhất để gia nhập thị trường.

2. Để gia nhập an toàn hơn, thương nhân nên chờ đợi thời điểm khi mà đường phã vỡ của mô hình được kiểm định lại.

3. Giá sẽ kiểm định lại mức cao hoặc mức thấp mà đã đạt giữa các đường. Đây là lựa chọn ít rủi ro nhất và mặc dù lợi nhuận có thể ít hơn tại mức gia nhập này, có một cơ hội lớn hơn là bạn luôn nắm chắc số tiền.

Thương nhân nên cân nhắc đến thực tế là mô hình tam giác trở nên ít đáng tin cậy hơn khi giá tiếp cận giao điểm của các đường. Các mức phá vỡ tốt nhất xảy ra vào lúc 50-75% hoàn thành tam giác.

Mục tiêu chốt lời đi cùng một khoảng cách giữa hai điểm xa nhất kết nối bởi đường thẳng đứng của tam giác. Cách thứ hai để chốt lời là vẽ một đường thẳng song song với đường bị phá vỡ bởi giá. Khi giá chạm vào đường song song này, giao dịch được đóng với việc thu lợi nhuận.

Mức cắt lỗ được đặt ở mức cao nhất cho mô hình giảm dần hoặc thấp nhất cho sự hình thành tăng dần. Tuy nhiên, có một lựa chọn để đặt mức cắt lỗ ở mức cao / mức thấp thấp hơn trong trường hợp của tam giác cân hoặc nếu một trong các đường nghiêng về hướng sự tiếp nối xu hướng. Giao dịch mô hình tam giác cần thận trọng vì có khả năng cao rằng nó dễ nhầm lẫn với mô hình đảo chiều. Nhưng nếu nó được xác định chính xác và việc giao dịch được bắt đầu đúng đắn, thương nhân có thể có khoản lợi nhuận lớn.

Actual patterns

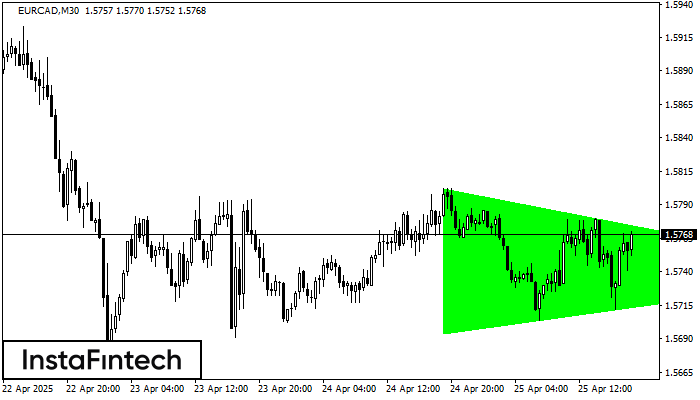

Byczy Trójkąt Symetryczny

was formed on 25.04 at 17:46:00 (UTC+0)

signal strength 3 of 5

Zgodnie z wykresem M30, na instrumencie EURCAD powstała formacja Byczy Trójkąt Symetryczny, co świadczy o kontynuacji trendu. Opis: Górna granica formacji dotyka współrzędnych 1.5802/1.5739 podczas gdy górna granica przechodzi przez

Otwórz wykres w nowym oknie

Byczy Trójkąt Symetryczny

was formed on 24.04 at 02:02:52 (UTC+0)

signal strength 3 of 5

Zgodnie z wykresem M30, na instrumencie NZDJPY powstała formacja Byczy Trójkąt Symetryczny, co świadczy o kontynuacji trendu. Opis: Górna granica formacji dotyka współrzędnych 85.51/85.22 podczas gdy górna granica przechodzi przez

Otwórz wykres w nowym oknie

Niedźwiedzi Trójkąt Symetryczny

was formed on 22.04 at 00:27:05 (UTC+0)

signal strength 3 of 5

Zgodnie z wykresem M30, na instrumencie USDJPY powstała formacja Niedźwiedzi Trójkąt Symetryczny. Powstanie tej formacji wskazuje na kontynuację trendu spadkowego w przypadku przebicia dolnej granicy 140.49. Tutaj hipotetyczny zysk będzie

Otwórz wykres w nowym oknie